Amministrazione e bilancio

07 Ottobre 2024

Regime del margine

Il regime del margine è uno schema impositivo previsto per la tassazione ai fini Iva delle cessioni di beni appartenenti a determinate categorie, finalizzato ad evitare fenomeni di doppia o reiterata imposizione per i beni che, dopo la prima uscita dal circuito commerciale, sono ceduti ad un soggetto passivo d’imposta per la successiva rivendita, con conseguente ulteriore imposizione ai fini Iva in relazione al prezzo di vendita da questi praticato.

Il regime del margine è uno schema impositivo previsto per la tassazione ai fini Iva delle cessioni di beni appartenenti a determinate categorie, finalizzato ad evitare fenomeni di doppia o reiterata imposizione per i beni che, dopo la prima uscita dal circuito commerciale, sono ceduti ad un soggetto passivo d’imposta per la successiva rivendita, con conseguente ulteriore imposizione ai fini Iva in relazione al prezzo di vendita da questi praticato.

Applicazione del regime del margine

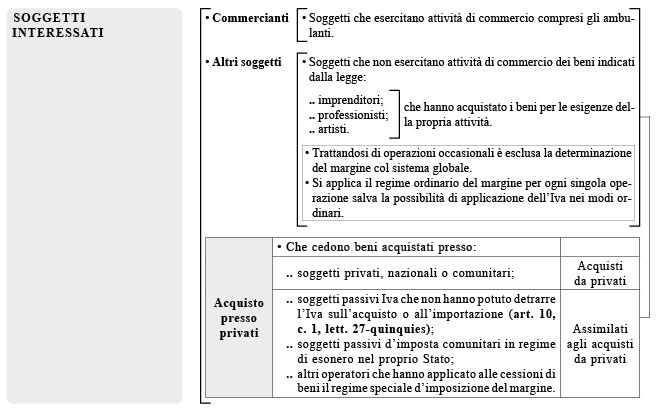

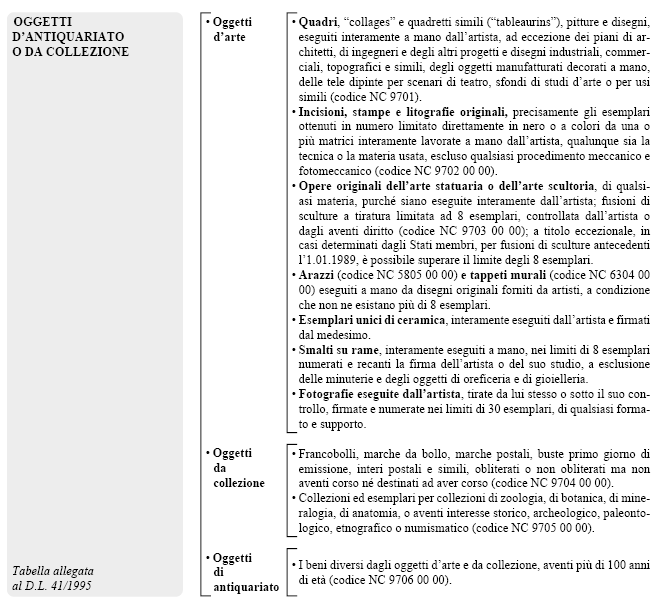

Il D.Lgs. 41/1995 detta una disciplina organica ai fini Iva per i rivenditori di beni usati, di oggetti d’arte, d’antiquariato e da collezione. Tale disciplina recepisce la direttiva n. 94/5/CE approvata dal Consiglio dei Ministri dell’Unione Europea il 14.02.1994, concernente il particolare regime comune di imposta sul valore aggiunto applicabile ai beni di occasione ed agli oggetti d’arte, d’antiquariato o da collezione.

Il regime, volto ad evitare fenomeni di doppia imposizione ed effetti distorsivi della concorrenza nell’ambito del territorio comunitario, prevede, per particolari fattispecie, l’assoggettamento al tributo del solo utile lordo realizzato dai rivenditori, costituito, quindi, non dall’intero corrispettivo di cessione, ma dalla differenza, cosiddetto margine, tra il prezzo di vendita e quello di acquisto maggiorato delle spese di riparazione e di quelle accessorie.

Regime ordinario o analitico del margine (art. 36, c. 1)

REGIME NATURALE:

Soggetti che determinano il margine per ciascuna cessione.

Si tratta di un regime naturale, con la facoltà di optare per il regime ordinario Iva.

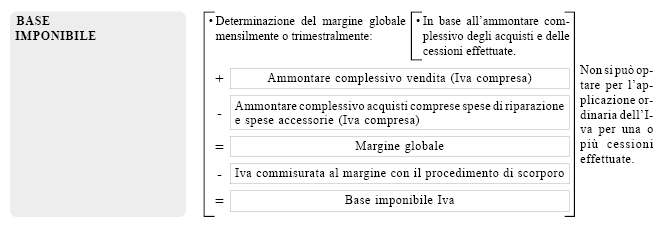

Regime globale del margine (art. 36, c. 6)

REGIME NATURALE:

Soggetti che determinano il margine globalmente per periodi di imposta. Si tratta di regime naturale, con la facoltà di optare per il regime ordinario o analitico del margine. Non è consentita l’opzione che prevede la possibilità di applicare l’imposta nei modi ordinari secondo le disposizioni di cui ai titoli I e II D.P.R. 633/1972.

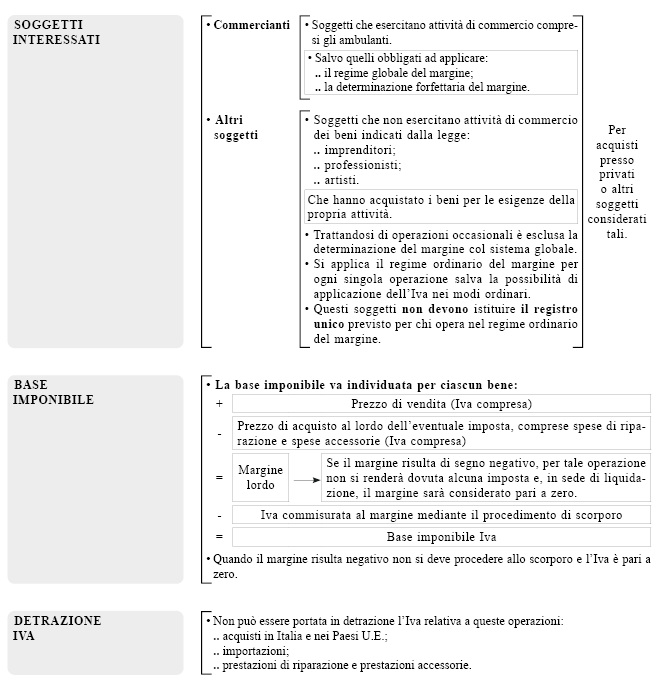

SOGGETTI INTERESSATI:

Questo regime può essere applicato esclusivamente dai soggetti (esclusi gli ambulanti) che esercitano attività di commercio al dettaglio e all’ingrosso dei beni usati sotto elencati:

- veicoli usati;

- monete o altri oggetti da collezione;

- confezioni di materie tessili e comunque di prodotti di abbigliamento, compresi quelli accessori;

- Scarpe

- Borse

- Pellicce

- beni, anche di generi diversi, acquistati per masse come compendio unitario e con prezzo indistinto;

- qualsiasi altro bene, se di costo inferiore a € 516,46.

Costituisce una semplificazione destinata ai commercianti che effettuano frequentemente operazioni interessate dal regime del margine.

SOGGETTI ESCLUSI:

Questo regime non può essere applicato dai soggetti che non esercitano attività di commercio dei beni sopra elencati.

Sono sempre esclusi i beni ammessi al metodo forfetario.

DETRAZIONE IVA:

Non può essere portata in detrazione l’Iva relativa a queste operazioni:

- acquisti in Italia e nei Paesi U.E.;

- importazioni;

- prestazioni di riparazione e prestazioni accessorie.

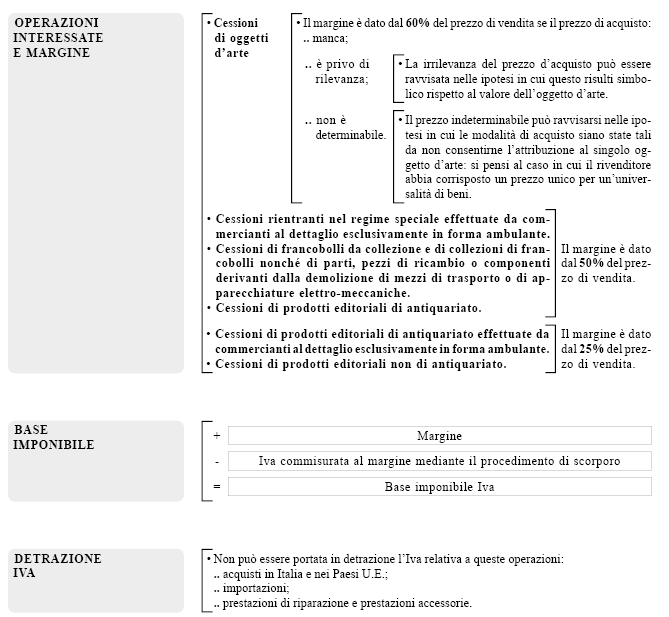

Regime forfettario (o percentuale) del margine (art. 36, c.5)

REGIME NATURALE:

Soggetti che determinano il margine forfettariamente.

Si tratta di regime naturale, con la facoltà di optare per il regime ordinario Iva.

CESSIONE CONTRATTI LOCAZIONE FINANZIARIA:

Le disposizioni si applicano anche alle cessioni di contratti di locazione finanziaria acquistati da privati o da soggetti ad essi assimilati, ossia:

- soggetti che non hanno potuto detrarre l’imposta afferente l’acquisto o importazione;

- soggetti passivi d’imposta comunitari in regime di franchigia nel proprio Stato membro;

- soggetti passivi d’imposta che hanno assoggettato l’operazione al “regime del margine”.

OPZIONE PER IMPORTAZIONI ED ACQUISTI DIRETTI DALL’AUTORE O EREDI:

Restano, in linea di massima, escluse dal regime del margine le cessioni effettuate da commercianti di beni da essi stessi importati. Tuttavia, i soggetti che effettuano abitualmente il commercio dei beni usati, possono ricomprendere, previa opzione, nell’ambito oggettivo del regime del margine, le seguenti operazioni:

- cessioni di oggetti d’arte, di antiquariato o da collezione, importati;

- cessioni di oggetti d’arte acquistati direttamente dall’autore o dai suoi eredi o legatari, se soggetti passivi d’imposta.

Opzione:

L’opzione, al pari della revoca, è subordinata unicamente alla sua concreta attuazione, sin dall’inizio dell’anno o dell’attività, quale si desume da comportamenti concludenti del contribuente. La comunicazione deve essere effettuata nella dichiarazione Iva presentata successivamente alla scelta operata. Ha effetto dall’1.01 dell’anno in corso, se esercitata in sede di dichiarazione annuale precedente, ovvero dal momento in cui è esercitata, fino a quando non sia revocata e, comunque, fino al compimento del biennio successivo all’anno nel corso del quale è esercitata. La revoca è esercitabile sempre in dichiarazione annuale e ha efficacia a decorrere dall’1.01 dell’anno in cui viene manifestata.

REGIME DEL MARGINE

L'ebook che espone e illustra la disciplina generale relativa alla tassazione ai fini IVA delle cessioni di determinate categorie di beni che possono essere soggetti a doppia imposizione. Vengono trattati gli ambiti di applicazione del regime del margine, le diverse tipologie, la cessione di autovetture e la compravendita estera, le vendite all’asta, le vendite occasionali di opere d’arte e i beni acquistati da privati.

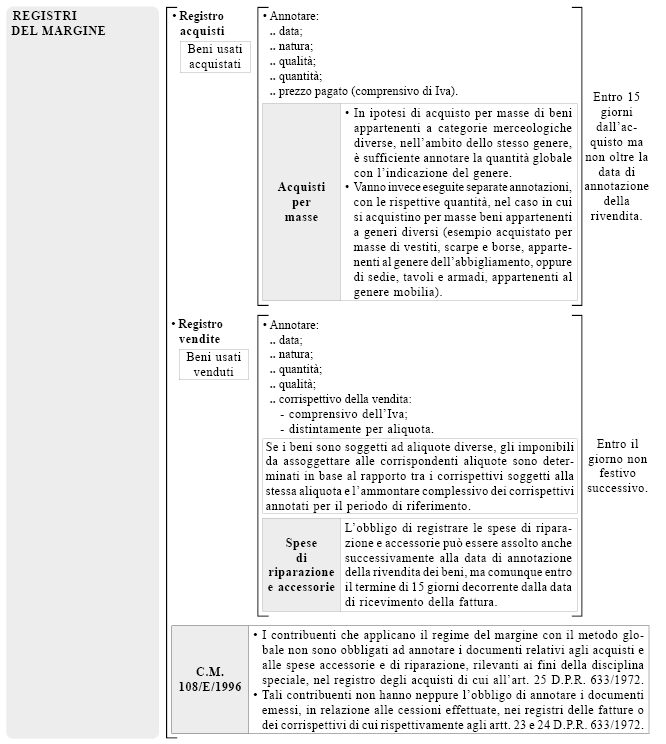

Fatturazione del regime del margine

FATTURAZIONE:

L’emissione e la registrazione della fattura è obbligatoria anche per i soggetti che applicano il regime del margine. Nella fattura il corrispettivo non può essere indicato separatamente dall’ammontare dell’imposta sul valore aggiunto.

LIQUIDAZIONE PERIODICA:

Non è previsto espressamente che il contribuente, in sede di liquidazione periodica, riporti nel registro dei corrispettivi, di cui all’art. 24 D.P.R. 633/1972, l’ammontare del margine globale positivo evidenziatosi nel periodo di riferimento.

Ne consegue che il contribuente, ferma restando la facoltà di effettuare, per maggiore chiarezza contabile, la predetta annotazione nel registro dei corrispettivi, in linea di principio può effettuare la liquidazione dell’imposta dovuta, in relazione alle operazioni soggette al regime del margine globale effettuate nel periodo, direttamente nel registro speciale delle cessioni afferenti al predetto regime globalizzato.

In relazione alle attività svolte, ai sensi dell’art. 23 o 24 D.P.R. 633/1972, dovrà essere riportato il margine globale relativo alle cessioni di beni in rassegna. Successivamente il contribuente procederà, previo scorporo dal margine dell’imposta relativa, alla liquidazione complessiva dell’Iva dovuta per il periodo di riferimento. Qualora il contribuente svolga altre attività soggette al regime ordinario dell’imposta, nel registro tenuto.

ANNOTAZIONI NEL CASO DI ALTRE OPERAZIONI:

Più regimi ->I soggetti che applicano il regime globale, e pongono in essere occasionalmente anche operazioni soggette al regime ordinario, possono utilizzare gli stessi registri previsti per il regime globale anche per l’assolvimento degli adempimenti di registrazione delle operazioni assoggettate al detto regime, purché risultino distintamente evidenziati i relativi elementi.

Più regimi speciali -> Se il commerciante contemporaneamente cede beni assoggettati ad altri regimi del margine fermo restando le regole relative alla fatturazione, dovranno essere osservati, per quanto concerne le annotazioni, gli adempimenti specificatamente previsti per i diversi regimi applicati.